Фото: пресс-служба УК "АльфаКапитал"

Поделиться

Стабильность рубля как гарант сохранения баланса

После двухмесячного спада курс национальной валюты остановился в пределах 91–93 рублей за доллар. Поддержку рублю оказывают продажи валюты крупными экспортёрами. Ограничение на снятие наличной валюты в банках для физлиц, которое будет действовать до сентября 2024 года, также благоприятны для его стабилизации. Все это вкупе с валютными интервенциями ЦБ РФ (в первом полугодии ежедневные объёмы продаж валюты регулятором составляли 11,8 млрд рублей) способствуют сохранению баланса на валютном рынке.Негативное влияние на рубль могут оказывать повышенные расходы бюджета и активный спрос импортёров на валюту. Последний фактор отчасти компенсируется высокой ставкой ЦБ РФ. Благодаря чему растёт сберегательная активность и снижаются потребительские расходы граждан, а также сокращается спрос на импортные товары. Кроме того, как полагают аналитики «Альфа-Капитала», с учетом задач по снижению уровня инфляции власти не заинтересованы в сильном ослаблении рубля. Поэтому рубль, скорее всего, останется в текущих значениях, а к концу года может немного укрепиться.

Конъюнктура на мировом сырьевом рынке складывается комфортно для нацвалюты: нефть Brent в начале апреля поднялась выше 90 долларов за баррель. Нефтяные котировки поддерживаются ростом глобальной экономики и решением стран ОПЕК+ по сокращению добычи. Чем выше цены на нефть, тем больше экспортёры будут продавать валюты. К тому же по сравнению с началом года заметно снизился дисконт Urals к Brent: по данным минэкономразвития РФ, в феврале российская нефть в среднем продавалась по 69 долларов за баррель.

Два главных рублёвых актива

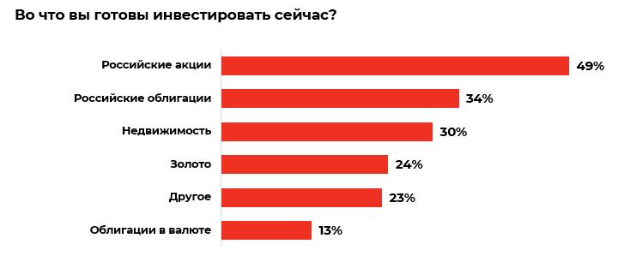

Согласно опросу, проведённому УК «Альфа-Капитал», почти половина инвесторов сейчас готовы вкладывать в акции, а еще треть — в облигации российских компаний. Интерес к рублёвым активам не случаен. Они действительно выглядят привлекательно на фоне стабилизации рубля. Так, доходность индекса госбумаг RGBITR составила 13,5%, а это почти вдвое выше показателя годовой инфляции. При этом, по данным Росстата, с начала года рост цен существенно замедлился. В начале марта в России впервые за долгое время отмечена нулевая инфляция.

Поделиться

Источник: УК «Альфа-Капитал»Очевидно, что по мере снижения инфляции монетарная политика Банка России будет смягчаться. Во второй половине года финансовые аналитики прогнозируют снижение ключевой ставки. Это вызовет рост цен на облигации, а их доходности будут снижаться. Поэтому инвестиции в долговой рынок и фиксация текущих высоких ставов актуальны именно сейчас.

Рынок акций в этом году также демонстрирует положительную динамику. Индекс МосБиржи, вопреки негативному внешнему фону и отсутствию выплат дивидендов, уже поднялся более чем на 10%. А совсем скоро компании начнут делиться с акционерами прибылью за 2023 год, который для многих отраслей был очень позитивным. Часть выплаченных дивидендов может быть реинвестирована в акции, что также окажет поддержку рынку.

Дополнительными рычагами росту рынка акций в этом году могут стать рост экономики и высокие цены на ресурсы, что позволит многим эмитентам увеличить прибыль, а также переезд ряда крупных российских компаний в РФ. Начало торгов в отечественном контуре таких эмитентов, как Х5 Group, Yandex, HH, TCS Group, OZON, «РусАгро» и других, позволит им также вернуться к выплатам дивидендов. В условиях ожидаемого снижения ставок это может привести к значительному притоку средств частного капитала, а именно он сейчас играет ведущую роль в торгах акциями, что безусловно даст новый импульс для подъёма фондового рынка.

Как защитить портфель

Сегодня инвесторы даже с небольшим капиталом могут использовать широкий выбор стратегий и продуктов: от инструментов, управляемых ИИ, и инвестиций в компании, которые готовятся выйти на биржу, до сравнительно новых «дивидендных фондов». Причём такие стратегии созданы в рамках российской инфраструктуры, что позволяет не опасаться возможных ограничений или «заморозки» активов.

На эту тему

Пять стратегий сохранения капитала

Поделиться

Также рекомендуется вкладывать 10–20% портфеля в такие инструменты, как золото, фонды недвижимости, замещающие облигации. Последний вариант представляет собой облигации российских компаний, выпущенные в российском контуре взамен их еврооблигаций: они номинированы в евро, долларах, швейцарских франках, купонные выплаты привязаны к соответствующей валюте, при этом все выплаты производятся в рублях. Инвесторам с небольшим капиталом разумнее будет использовать фонды замещающих облигаций. Например, в эти активы инвестирует ПИФ «Альфа-Капитал Валютные облигации». Все это позволит грамотного распределить капитал и защитить его на случай девальвации рубля и коррекции фондового рынка.