Иллюстрация: Дмитрий Горунов

Поделиться

«Эксперт Юг» подготовил очередной ежегодный рэнкинг крупнейших производителей товаров народного потребления ЮФО и СКФО. По методике исследования мы удаляем из списка производителей электроэнергии и представителей нефтегазовой промышленности — это позволяет лучше видеть самочувствие самой ценной несырьевой части южнороссийской промышленности. Все расчёты, касающиеся отраслевой и региональной структур рэнкинга, произведены на основе данных о 300 крупнейших производителях Юга, основной вид деятельности которых связан с производством товаров, продуктов, оборудования и материалов. Публикуемый рэнкинг включает 100 компаний.

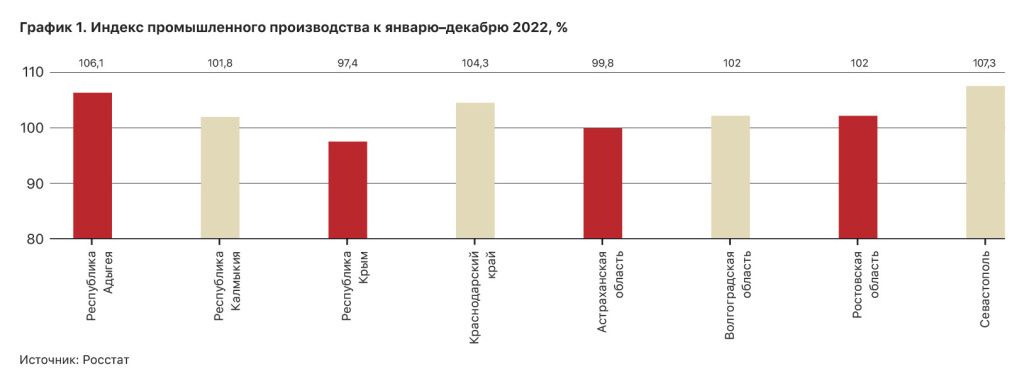

Нулевые темпы роста для Юга

По итогам 2022 года есть две отрасли, динамика выручки которых составила по 21%, — это АПК и пищевая промышленность, а также промышленность строительных материалов. На общем фоне это уникальный результат. Можно сказать, что успехи этих отраслей и позволили южной индустрии по итогам 2022 года избежать падения. Напомним, что в 2021 году мы видели скорее рывок после пандемии.По результатам 2023 года, согласно данным Росстата, прирост индустрии в стране составил 3,5%, обрабатывающей промышленности — 7,5%. Эти цифры сегодня часто приводятся для иллюстрации очевидной точки роста. На юге России эта точка роста пока просматривается хуже. В ЮФО из регионов с наибольшим вкладом в ВВП среднюю планку в 3,5% перешагивает только Краснодарский край (см. график 1). В СКФО промышленный лидер — Ставрополье — остался на уровне 2,2%. Лидеры по динамике — Ингушетия (17,1%) и Дагестан (14,4%), только они от всего Юга попадают в число ведущих российских регионов по темпам промышленного роста.

Поделиться

Несмотря на наличие очевидных точек роста в промышленности юга России, в целом промышленный разворот российской экономики стал испытанием для региона. Во всяком случае, для того, чтобы выйти в лидеры по темпам роста индустрии, тут понадобятся нерядовые усилия.

Ротация лидеров рэнкинга

Ведущую позицию в рэнкинге сохранил за собой ростовский производитель и экспортёр растительного масла «Астон», прибавив 18% к предыдущему году (см. таблицу 1). Абинский электрометаллургический завод спустился со второго на третье место, пропустив вперед маслоэкстракционный завод «Юг Руси» с рекордной выручкой в 100,3 млрд рублей, в 1,5 раза превышающей результат 2021 года. Абинский электрометаллургический после взлёта в 2021 году снизил обороты на 5%, до 95,7 млрд рублей. При этом он остаётся лидером своей отрасли по объёму выручки.Таблица 1. 100 крупнейших производителей товаров народного потребления ЮФО и СКФО по итогам 2021 года

Необходимо отметить, что некоторые компании, вошедшие в прошлогодний рэнкинг, отказались раскрывать финансовую информацию по итогам 2022 года. Среди них два крупнейших производителя из первой десятки: «Невинномысский азот» и Волжский трубный завод. Их выручка в 2021 году составляла 84,2 млрд и 75,6 млрд рублей соответственно. Также нет данных о «Корпорации “Красный октябрь”» (выручка в 2021 году – 22,5 млрд рублей). Во многом за счёт отсутствия этих компаний наблюдается проседание таких отраслей, как химическая промышленность и чёрная металлургия. Если бы выручка этих компаний была доступна и учитывалась в рэнкинге, эти отрасли, возможно, не только бы не ушли в минус, но и показали бы прирост.

Вместо АО «Невинномысский азот» и АО «ВТЗ» в первую десятку попали ООО «Пищевые ингредиенты» и ООО «Ставропольский бройлер». Выручка первого достигла 66,4 млрд рублей, увеличившись на 30%. У ставропольского производителя мяса птицы выручка снизилась на 3% — до 48,9 млрд рублей.

АПК и пищевая промышленность — главный драйвер роста

В отраслевой структуре рэнкинга почти половина приходится на АПК и пищевую промышленность (48%) — эта доля за год увеличилась на 8%. Значимые доли занимают машиностроение и металлообработка (15%) и химическая промышленность (13,5%) — но обе отрасли показали снижение выручки на 10-16% (таблица 2). Южная индустрия усиливает свой основной профиль — кормить страну.Таблица 2. Отраслевая структура 300 крупнейших производственных компаний юга России по итогам 2022 года

| Отрасль | Выручка в 2022 г., млрд рублей | Доля в совокупной выручке в 2022 г.,% | Выручка в 2021 г., млрд рублей | Доля в совокупной выручке в 2021 г., % | Динамика прироста выручки по отрасли, % | Количество компаний в 2022 г. | Количество компаний в 2021 г. | Чистая прибыль/убыток в 2022 г., млрд рублей | Чистая прибыль/убыток в 2021 г., млрд рублей |

| АПК и пищевая промышленность | 1 089 | 48,4 | 899 | 40,0 | 21 | 147 | 141 | 74,4 | 54,4 |

| Машиностроение и металлообработка | 338 | 15,0 | 376 | 16,7 | -10 | 47 | 53 | 22,9 | 18,9 |

| Химическая промышленность | 304 | 13,5 | 362 | 16,1 | -16 | 38 | 36 | 47,6 | 74,7 |

| Чёрная металлургия | 211 | 9,4 | 289 | 12,9 | -27 | 10 | 8 | 3,4 | 11,8 |

| Промышленность строительных материалов | 128 | 5,7 | 106 | 4,7 | 21 | 24 | 24 | 13,9 | 7,8 |

| Лёгкая промышленность | 85 | 3,8 | 78 | 3,5 | 9 | 8 | 10 | 9,7 | 6,5 |

| Цветная металлургия | 33 | 1,5 | 76 | 3,4 | -56 | 6 | 10 | 0,7 | 6,0 |

| Целлюлозно-бумажная и деревообрабатывающая промышленность | 33 | 1,5 | 27 | 1,2 | 23 | 13 | 10 | 2,8 | 2,5 |

| Стекольная промышленность | 18 | 0,8 | 18 | 0,8 | 1 | 4 | 4 | 3,2 | 4,0 |

| Фармацевтическая промышленность | 2 | 0,1 | 6 | 0,2 | -55 | 1 | 2 | 0,1 | 0,5 |

| Табачная промышленность | 12 | 0,5 | 14 | 0,6 | -14 | 2 | 2 | 8,1 | 2,2 |

| Итого: | 2 253 | 100,0 | 2 249 | 100,0 | 0 | 300 | 300 | 187 | 189 |

Лидером химпрома по оборотам является производитель полиэтилена и полипропилена «Ставролен», сохранивший выручку и место в рэнкинге на том же уровне, что и годом ранее. Пятикратный рост показал «ЕвроХим-ВолгаКалий», чья выручка достигла 16,4 млрд. Прирост выручки в химпроме показали волгоградские «Грасс» (+46%), «Волжский Оргсинтез» (+24%), «Каустик» (+10%), а также Крымский содовый завод (+41%), ростовский «Атлантис-Пак» (+28%).

Отрасль машиностроения и металлообработки сократилась на 10%, или 38 млрд рублей. Снижение выручки произошло на комбайновом заводе «Ростсельмаш» (–7%), ООО «Клаас» (–33%), таганрогском котлостроительном заводе «Красный котельщик» (–16%). Среди тех, кто существенно нарастил выручку, — «Волгабас Волжский» (рост более чем в два раза), «Форте Пром Гмбх» (+45%), «Бонум» (+41%).

Легкие, но динамичные отрасли

Заметную положительную динамику показали отрасли, вес которых в общем объёме выручки южных производителей очень небольшой — от 1,5 до 5,7%. Крупнейшая из них — промышленность строительных материалов, представители которой прибавили за год 21%. Из 24 компаний, производящих материалы для строительной отрасли, 19 зафиксировали прирост выручки, только одна завершила 2022 год с убытком. Напомним, в рэнкинге крупнейших компаний ЮФО строительство тоже стало точкой роста — его успехи тянут за собой и производителей.Динамика целлюлозно-бумажной и деревообрабатывающей промышленности — 23%. В этой отрасли нет ни одной убыточной компании.

Лёгкая промышленность включает восемь предприятий, три из которых входят в сотню крупнейших. Это «Глория Джинс», «БТК Текстиль» и «Элис Фэшн Рус», действующие на территории Ростовской области. Для «Глории Джинс» 2022 год стал рекордным по показателям выручки (58 млрд рублей, +11%) и чистой прибыли (6 млрд рублей, +50%). На 16% выросла «Элис Фэшн Рус», до 4,6 млрд рублей. Выручка «БТК Текстиль» взлетела в два раза — с 5 до 12 млрд рублей.

Краснодарский край обогнал Ростовскую область

Региональная структура рэнкинга в общем сохранила свои очертания. По 35% выручки приходится на Ростовскую область и Краснодарский край (см. таблицу 3). Но по количеству компаний Кубань опережает своего конкурента — 114 против 75. Зато донской регион представлен более крупными компаниями, большинство из которых относятся к сфере АПК, машиностроению и металлообработке. В Краснодарском крае 75 предприятий — это только АПК и пищёвка.Кубань несколько лет занимала в рэнкинге второе место, теперь она незначительно опережает Ростовскую область. Прирост выручки в этих регионах составил 12% и 4% соответственно. И нужно отметить, что только регионы-лидеры показывают рост, в то время как основное проседание по выручке пришлось на регионы «второго эшелона» — Волгоградскую область и Ставропольский край. Астраханская область и вовсе больше не представлена в рэнкинге 300 крупнейших производителей Юга ни одним предприятием.

Таблица 3. Региональная структура рэнкинга 300 крупнейших производственных компаний юга России по итогам 2022 года

| Регион | Выручка в 2022 г., млрд рублей | Выручка в 2021 г., млрд рублей | Доля в совокупной выручке в 2022 г., % | Доля в совокупной выручке в 2021 г., % | Динамика прироста выручки по региону, % | Количество компаний в 2022 г. | Количество компаний в 2021 | Чистая прибыль/убыток 2022 г., млрд рублей | Чистая прибыль/убыток 2021 г., млрд рублей |

| Краснодарский край | 792 | 706 | 35,2 | 31,4 | 12 | 114 | 108 | 61,4 | 55,4 |

| Ростовская область | 784 | 752 | 34,8 | 33,4 | 4 | 75 | 79 | 46,9 | 43,1 |

| Волгоградская область | 257 | 339 | 11,4 | 15,1 | -24 | 33 | 40 | 39,9 | 15,6 |

| Ставропольский край | 233 | 300 | 10,3 | 13,4 | -23 | 25 | 25 | 21,4 | 65,3 |

| Республика Крым | 72 | 60 | 3,2 | 2,7 | 19 | 15 | 16 | 5,7 | 2,94 |

| Республика Адыгея | 31 | 30 | 1,4 | 1,3 | 4 | 10 | 10 | 2,7 | 2,6 |

| Республика Дагестан | 26 | 11 | 1,2 | 0,5 | 147 | 8 | 4 | 3,4 | 1,72 |

| Карачаево-Черкесская Республика | 25 | 22 | 1,1 | 1,0 | 12 | 6 | 6 | 1,7 | 0,92 |

| Кабардино-Балкарская Республика | 17 | 12 | 0,8 | 0,5 | 48 | 7 | 5 | 1,4 | 0,56 |

| Республика Северная Осетия-Алания | 9 | 12 | 0,4 | 0,5 | -26 | 4 | 4 | 1,1 | 0,58 |

| Чеченская Республика | 5 | 3 | 0,2 | 0,1 | 112 | 2 | 1 | 0,2 | 0,15 |

| Севастополь | 2 | 2 | 0,1 | 0,1 | 7 | 1 | 1 | 1,0 | 0,6 |

| Астраханская область | 0 | 2 | 0,0 | 0,1 | -100 | 0 | 1 | 0,0 | -0,2 |

| Итого | 2 253 | 2 249 | 100,0 | 100,0 | 0 | 300 | 300 | 187 | 189 |

А вот ряд регионов «третьего эшелона» показал высокую динамику. На 19% увеличили выручку крымские производители, в основном представленные АПК и пищевой промышленностью. Более чем двукратный рост выручки — у Чечни и Дагестана. Прирост в Дагестане произошёл за счёт компаний АПК и пищевой промышленности. Но доля этих регионов не превышает 2%.