Поделиться

Прежде всего, он начался задолго до острой стадии, поэтому банки (а также регулятор), оглядываясь на прошлый опыт, его ожидали и имели возможность к нему подготовиться. Так что до прошлого декабря тенденции и проблемы в банковской сфере были плавными и вполне предсказуемыми. С этим обстоятельством связан, в частности, незначительный отток средств частных клиентов, не переросший в панику. В данном случае сказались и положительный опыт работы системы страхования вкладов, и многоступенчатая девальвация рубля с откатами назад — у клиентов было ожидание, что рубль может укрепиться; сыграла свою роль и многолетняя привычка к рублёвым сбережениям у большинства населения.

Несмотря на то, что за пять месяцев 2014 года рубль упал суммарно на 90% по сравнению с 45% в 2008 году, максимальное падение за один месяц было одинаковым — 23% против 21%. В итоге рублёвые вклады физлиц в 2014 году за пять месяцев просели только на 3,5% против 21,8% в 2008 году. А в 1998 году одномоментная девальвация рубля на 100% привела к оттоку частных вкладов в первый месяц на 10%, во второй — ещё на 9%, хотя уже с третьего месяца пошёл их приток.

Южные трансформации

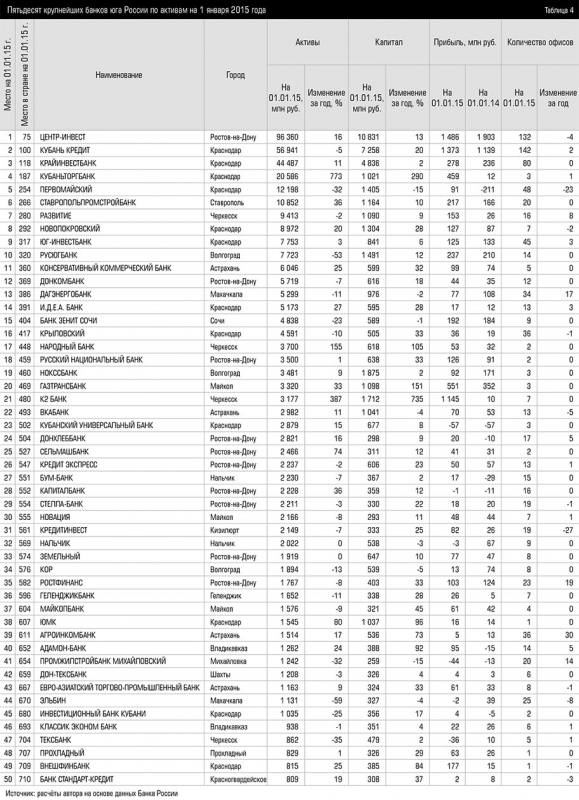

Как и в других регионах России, на Юге одним из симптомов банковского кризиса стало заметное сокращение количества банков с местной пропиской — за 2014 год количество самостоятельных банков, зарегистрированных в ЮФО и СКФО, уменьшилось на 18. У 14 организаций была отозвана лицензия — крупнейшим в этом списке оказался банк «Донинвест», занимавший на начало прошлого года 476 место в стране по величине активов; прочие банки входили в 7-9 сотни федерального списка. 12 ушедших с рынка банков были зарегистрированы в СКФО, в том числе 7 — в Дагестане. С начала 2015 года лишились лицензии ещё два банк из этой республики — «Адам Интернэшнл» и Дагэнергобанк (их данные включены в показатели, приведённые в таблицах).Кроме того, на Юге в прошлом году наблюдался процесс «миграции» банков: четыре местные организации сменили место регистрации на Москву или Петербург. При этом из 71 кредитной организации, действовавшей на юге России на начало 2015 года (67 банков и 4 НКО), у 11 свыше половины офисов расположено за пределами ЮФО и СКФО. Например, у ростовского банка «Кредит Экспресс» в «домашнем» регионе расположен только головной офис, а остальные 12 — в московском регионе; банк К2 из Черкесска (бывший Владикомбанк) после ребрендинга начал активно осваивать Крым, и т. д.

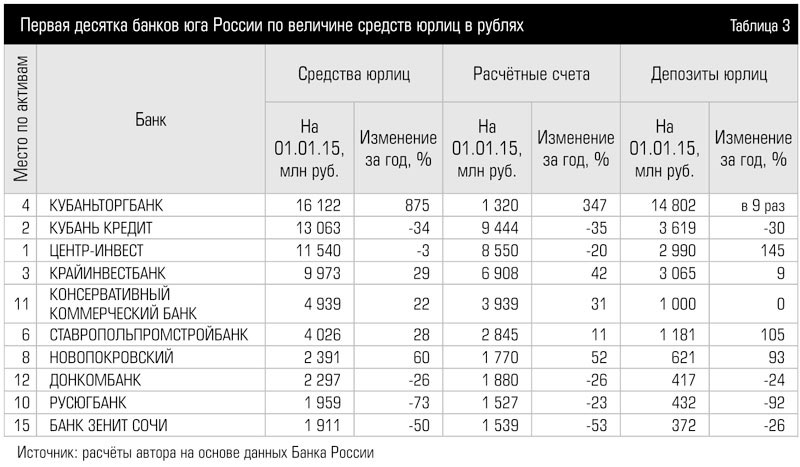

Иными словами, к самостоятельным банкам Юга такие банки можно отнести лишь с оговоркой, и уместно выделять их из общей статистики. С учётом этого обстоятельства при совокупном росте активов банков Юга в 7,5% у четырёх крупнейших банков (их доля в совокупных активах банков ЮФО и СКФО — 57%) рост составил 17,4%, у «чисто южных» банков зафиксировано снижение на 7,6%, а у банков, которые имеют только южную «прописку», наблюдался рост активов на 13%. И это вполне логично: банки покупают, чтобы их развивать, а стоимость банка в регионе ниже, чем в Москве. Отдельно следует отметить четвёртый по величине в нашем рейтинге Кубаньторгбанк, который в декабре почти в два раза увеличил активы за счёт депозитов юрлиц; эти средства были размещены на корсчёте в ЦБ РФ.

Поделиться

Поделиться

Поделиться

Кризис доверия и переток в госбанки

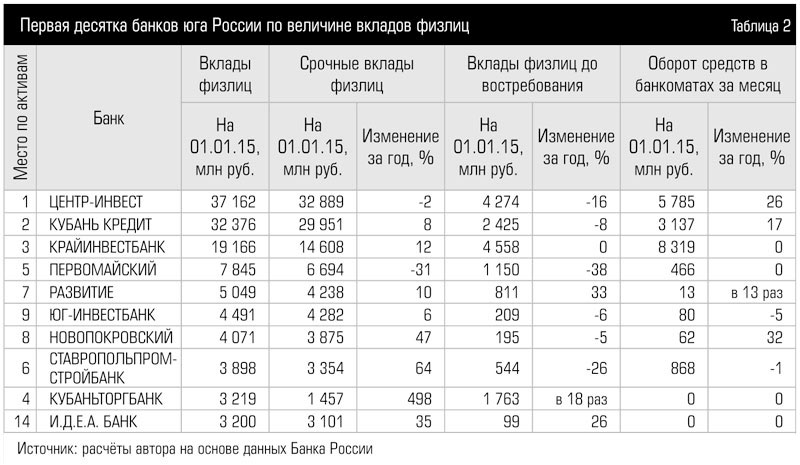

С момента начала «чистки» банковской системы Центробанком происходил переток средств клиентов из чисто коммерческих банков в банки с госучастием. Так, в 2014 году при общем приросте рублёвых счетов юрлиц в 1% на Сбербанк и другие госбанки пришлось 12% прироста, тогда как частные банки потеряли в сумме 9%. Наиболее пострадавшими оказались средние и малые банки (как московские, так и региональные), потерявшие суммарно 20% остатков на счетах. И это притом, что за 2013 год — при уже начавшейся тенденции перетока средств — общий прирост расчётных счетов в рублях составил 16% (27% в госбанках и 7% в частных банках).В банках Юга отток средств со счетов юрлиц составил 23%. С этим столкнулись не только небольшие организации, но и два лидера рейтинга — ростовский «Центр-инвест» и краснодарский «Кубань Кредит». У третьего же лидера — Крайинвестбанка — наблюдался значительный прирост средств на счетах. Здесь надо отметить, что этот банк в прошлом году открыл 12 офисов в Крыму, а кроме него в двух новых субъектах РФ работают ещё четыре банка Юга: «Кубань Кредит» (3 офиса), «Первомайский» (4 офиса), К2 Банк (6 офисов) и Агроинкомбанк (2 офиса).

Пятьдесят крупнейших банков юга России по активам на 1 января 2015 года

Поделиться

Поделиться

Поделиться

Аналогичные тенденции наблюдались и в области средств до востребования физических лиц — это прежде всего карточные счета (как зарплатные, так и прочие). Пассивы на текущих счетах для банков — самые «шоколадные»: они не только фактически бесплатные, но ещё и приносят комиссионные доходы. Однако за прошлый год данные средства сократились на 8%, и здесь сказался фактор декабрьской девальвации, когда многие приобретали валюту или тратили деньги на покупку потребительских товаров. До декабря средства до востребования показывали рост на 6,6%, но в декабре произошёл отток на 11% (в госбанках — 4,7%, в частных банках — 14%), хотя обычно в силу предновогодних выплат зарплат и премий по этой категории средств наблюдается приток. В банках Юга отток по средствам до востребования составил 25%, хотя у четырёх лидеров наблюдался прирост на 1% (за счёт притока валюты), а у южных «по прописке» банков рост составил 56%.

Точно так же предпочтение госбанкам отдали срочные депозиты юрлиц — как в силу надёжности этих организаций, так и потому, что в них обслуживаются все государственные и окологосударственные крупные компании, у которых есть свободные средства. При совокупном росте рублёвых депозитов юрлиц на 14% в госбанках они увеличились на 40%, а у частных банков упали на 4% (без учёта средств бюджета и госпредприятий, доля которых за год выросла с 14 до 26% и большая часть которых аккумулирована в госбанках; не принимаются в расчёт и средства АСВ на санацию банков, входящие в состав данных пассивов). У банков Юга отток депозитов юрлиц в целом составил 37%, хотя у крупнейших банков (кроме «Кубань Кредита») был зафиксирован рост.

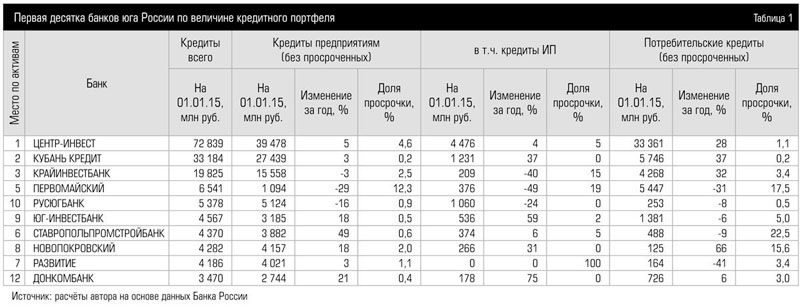

Заморозка кредитного портфеля

Чёткая обратная связь банков с заёмщиками проявляется в обслуживании долга по уже выданным кредитам и качестве заявок на новые. Ключевым индикатором ситуации на рынке кредитования выступает помесячный прирост как кредитного портфеля, так и просроченной задолженности.В ходе нынешнего банковского кризиса раньше всех торможение испытал рынок кредитов МСБ, в том числе один из его сегментов — кредитование ИП. Частные банки сократили выдачу кредитов ещё с осени 2013 года, с конца 2013 года у них началось сокращение кредитных портфелей, а с лета 2014-го стали сокращать портфели и госбанки (получив такой же уровень просрочки, как у частных банков). В итоге за 2014 год падение кредитного портфеля по ИП составило 3% — у частных банков снижение составило 12%, хотя у государственных наблюдался рост на 3%. У банков Юга падение в этом сегменте составило 8,4%, хотя три крупнейших банка показали рост на 8,4%, а южные «по прописке» — на 27%.

Торможение рынка потребкредитов происходило у разных групп банков по-разному. Розничные банки сокращали свои портфели ещё с начала 2014 года. Причины этого — высокий уровень просроченной задолженности, миграция качественных клиентов в банки с более низкими ставками, закредитованность, а с лета 2014 года ещё и закон о потребительском кредите (353-ФЗ), который ограничил ставки. Свои кредитные портфели наращивали лишь единичные банки этой группы: банк «Траст», потерявший к концу года ликвидность и попавший под санацию АСВ, ипотечный банк «Дельтакредит», а также «дочки» Сбербанка и ВТБ — Сетелем Банк и Лето Банк. При росте портфеля потребкредитов в 2014 году на 11% (для сравнения, в 2013-м он составлял 29%) портфель госбанков увеличился на 20%, у частных банков — всего на 2%, а у розничных банков он упал на 7%. В лидерах прироста оказались универсальные банки с низким уровнем просрочки, которые несколько последних лет не имели цели наращивания портфеля любой ценой и брали себе более кредитоспособных заёмщиков.

У банков Юга падение портфеля потребкредитов составило 12%, хотя у крупнейших рост достигал 29%. У самых больших региональных банков гораздо ниже доля просрочки, чем в целом по стране и по региону, при этом у них преобладают кредиты свыше трёх лет — это прежде всего ипотека. Кроме того, у лидеров наблюдается существенный прирост задолженности по кредитным картам — этот перспективный вид кредитования сейчас доступен немногим, в первую очередь ведущим региональным банкам.

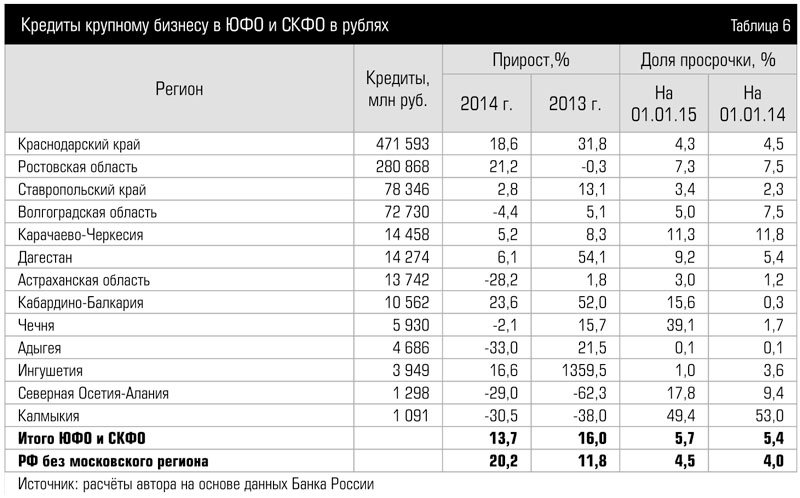

На рынке корпоративных кредитов рост просроченной задолженности проявился с начала 2014 года, однако до лета банки не снижали активности; затем началось снижение темпов роста у частных банков при увеличении портфеля у государственных (вместе с ростом средств ЦБ и бюджета в обязательствах). По итогам года корпоративный портфель прирос на 13% (годом ранее — на 14%), причём у госбанков прирост составил 15%, а у частных — 8%. Можно также выделить группу банков из числа 100 крупнейших, условно называемую «корпоративной» — эти банки практически не занимаются потребительским кредитованием, а также кредитованием ИП (например, попавший под санкции банк «Россия»). В этой группе рост корпоративного портфеля составил 16%, большинство входящих в неё банков отличаются низким уровнем просроченной задолженности, высоким уровнем концентрации кредитных рисков и низкими ставками по кредитам.

У банков юга России прирост кредитного портфеля в прошлом году составил 2,7%, что существенно ниже, чем у других региональных банков. Уровень просрочки по корпоративным кредитам (8%) у южных банков выше, чем в целом по стране (5,8%), аналогичная ситуация — по кредитам ИП (11,7% против 8,1%) и потребкредитам (6,9% и 5,7%). Однако доля местных банков на кредитном рынке юга России сравнительно невелика: в кредитах предприятиям она составляет 6,5%, в кредитах ИП — 9,2%, в потребкредитах — около 5%.

Офисная ревизия

С конца 2013 года в России идёт сокращение количества банковских офисов. Если не брать в расчёт Сберанк, который давно оптимизирует свою сеть, Росгосстрах Банк, который открыл за год почти 1200 офисов, совместив страховой и банковский бизнес, и вновь открытые офисы в Крыму, то за прошлый год количество банковских офисов в стране сократилось на 10%. Для сравнения, в 2013 году рост по этому показателю составил 2,5%, а в 2012 — 9%.Былые лидеры по размеру и росту точек продаж — розничные банки — теперь сокращают свои сети наибольшими темпами: за прошлый год падение в этом сегменте составило 16%. Продолжали наращивать сеть госбанки — Газпромбанк (+11 офисов), ВТБ24 (+35), а также ряд универсальных банков, показавших рост потребкредитования: Альфа-банк (+98), Райффайзенбанк (+17), и «корпоративные» банки — «Российский кредит» (+98) и «Югра» (+42).

На юге России число банковских офисов за 2014 год сократилось почти на 400, в основном этот процесс пришёлся на вторую половину года. Основные причины — отзывы лицензий (минус 160 офисов) и сокращение сетей (минус 145 офисов). Лидерами в последнем процессе стали розничные банки («Восточный Экспресс», Ваш Личный банк, ХКФ), а также находящийся в стадии санации Московский областной банк.

Капитал и прибыль

К концу 2014 года доля убыточных банков в России составила 15% (годом раньше их было всего 9%), причём у крупных банков проблем больше — среди первой сотни убыточно 24 банка.Правда, в конце года многие банки сумели заработать на росте курсов доллара и евро: у 57% банков в IV квартале была зафиксирована прибыль по валютным операциям и переоценке валютной позиции, причём 50 банков этими доходами закрыли убытки от создания резервов.

20% российских банков за 2014 год сократили капитал, в том числе 33 — из первой сотни. Основной прирост капитала пришёлся на рост уставного капитала — 190 банков (23%) (в том числе 28 из первой сотни) и субординированный кредит — 286 банков (35% из Топ-100).

Среди банков Юга убыточными по итогам 2014 года оказались 13 (18%), и если брать в расчёт только ныне действующие, то число убыточных кредитных организаций за год не изменилось. У 18% южных банков сократился капитал — для сравнения, активы уменьшения у 52%, кредитный портфель — у 46%. На фоне сокращения других показателей капитал южных банков растёт: за год его рост составил 17%.

Что дальше?

После «чёрного вторника» в российской банковской сфере декабря появились новые проблемы, характерные для всех банков, включая государственные — прежде всего это удорожание пассивов без соответствующего увеличения ставок по активам.В декабре кредитовый оборот по вкладам (то есть поступление на вклады) в 2,5 раза превысил уровень ноября, в январе — в 1,5 раза. С учётом того, что постоянно подходят сроки давно заключённых вкладов, даже самые несуетливые вкладчики в скором времени переоформят вклады по новым ставкам. По данным ЦБ РФ, средняя ставка по рублёвым вкладам физлиц по вновь заключаемым договорам поднялась с 8,5% в ноябре до почти 13% в декабре. По юрлицам соответствующий прирост составил с 10 до почти 14%. В обоих случаях имеются в виду депозиты на срок 1–3 года, а разрыв ставок по депозитам сроком до одного года ещё выше.

Ключевая ставка, на которую ориентируются ставки межбанковского рынка, находится на ещё более высоком уровне — соответственно, это ведёт к удорожанию пассивов тех банков, у которых велика доля средств ЦБ и межбанковского кредитования в обязательствах (хотя для доноров рынка МБК это, напротив, возможность заработать). Под процентным риском оказались прежде всего крупнейшие банки: так, сальдо средств, привлекаемых на межбанке (включая ЦБ), к рублёвым обязательствам у Сбербанка достигло 20%, у ВТБ — 33%, у ВТБ 24 — 17%, у Банка Москвы — 23%. Высок этот показатель и у ряда крупнейших частных банков (Альфа-банк — 25%, «Русский стандарт» — 26%, Абсолют Банк — 19%). Из числа малых и средних банков подавляющее большинство является на рынке МБК нетто-кредиторами, да и зависимость от средств ЦБ у них невелика; в целом по этой группе банков доля МБК в обязательствах составляет 6%. Количественная оценка реализации процентного риска по публичной отчётности будет крайне неточна, однако результаты I квартала покажут глубину проблемы.

Нынешний кризис — кризис плохих долгов. Наличие проблемных кредитов скажется на доходности, капитале (необходимость создавать резервы), затем и ликвидности банков, хотя при определённых обстоятельствах ликвидность может «выстрелить» раньше. Качество кредитного портфеля в целом определяется тремя группами факторов. Во-первых, это общая макроэкономическая ситуация в стране: цены на нефть, курс рубля, экономический рост, бюджетный дефицит. Во-вторых, это региональные риски, связанные с отраслевой структурой экономики того или иного региона, доходами и закредитованностью физических лиц. В-третьих, это индивидуальные риски банков, связанные с концентрацией кредитного портфеля на отдельных отраслях и заёмщиках, недостатки управлением рисками.

Опыт прошлых кризисов показал, что ключевым фактором устойчивости региональных банков была зависимость от реального сектора в регионах. В ряде субъектов федерации крупнейшие на тот момент местные банки обанкротились ещё в 1995–99 годах, в других же напротив, выживаемость была выше. На данный момент в 8 регионах России (не считая Дагестана) количество местных банков превышает 10 (в том числе в Ростовской области и Краснодарском крае), что является показателем в целом благоприятного экономического климата региона. В 11 регионах есть банки, входящие в первую сотню по активам, среди них — Ростовская область (банк «Центр-инвест»). Однако в ряде регионов качество кредитных портфелей — как корпоративных (здесь, правда, надо учитывать влияние крупных кредитов и нежелание банков отражать истинное качество кредитов), так и кредитов МСБ и потребительских — значительно хуже, чем в целом по стране, и здесь можно ожидать проблемы у местных банков. Одним словом, устойчивость банков в ходе кризиса будет определяться их возможностью оставаться прибыльными при существующей величине и качестве кредитного портфеля.

Методологическое пояснение

В связи со значительным ростом курсов иностранных валют к рублю в 2014 году при расчёте динамики показателей банков необходимо учитывать прирост, вызванный положительной переоценкой валютной составляющей активов и пассивов. Рост активов банковской системы страны составил за 2014 год 34%, при этом рублёвые активы выросли на 22%, валютные — на 78%. Однако при пересчёте валюты в доллары США рост валютной части составит всего 4%, а общий прирост активов без учёта переоценки –18% (годом ранее аналогичный показатель составлял 15%). В тексте при отсутствии отдельных уточнений под приростом показателей имеется в виду общий прирост без учёта переоценки валютной составляющей (она считается условно долларовой).