Экономическая активность российского бизнеса начала восстанавливаться в 2023 году. // Иллюстрация: Flux

Поделиться

Бизнес оправился от шока

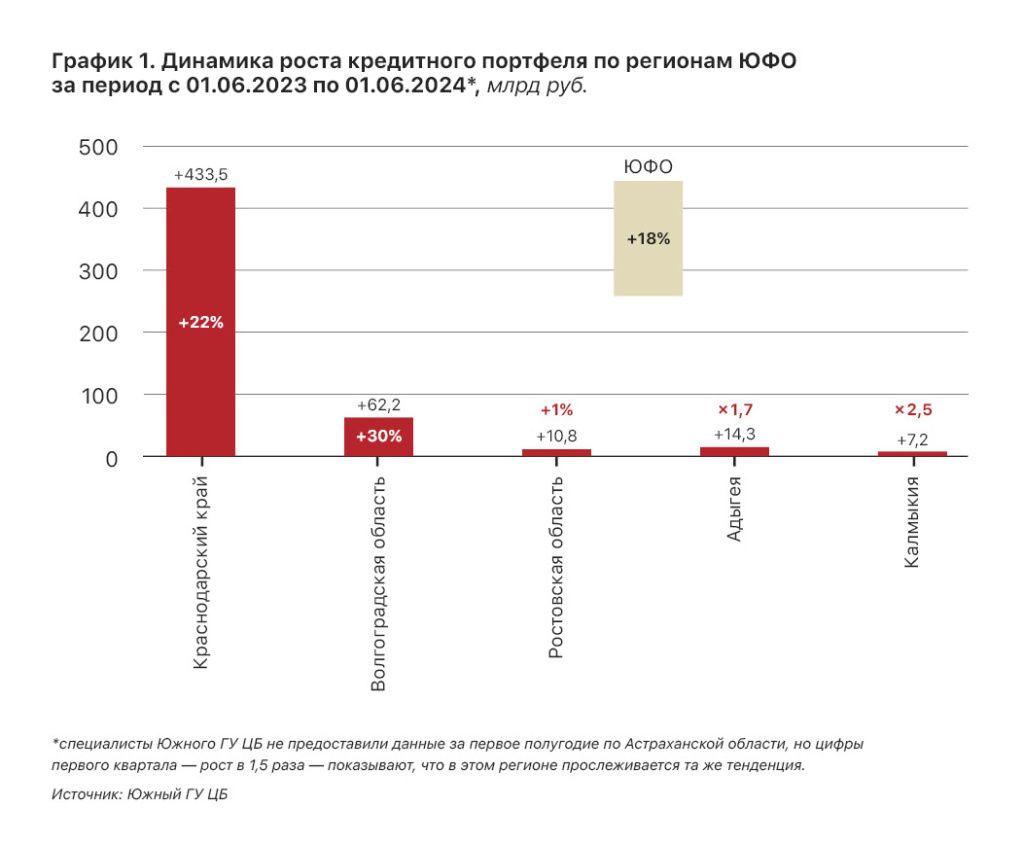

Аналитики рынка отмечают, что после череды шокирующих событий 2022 года экономическая активность российского бизнеса начала восстанавливаться в 2023 году. А в первом полугодии 2024, несмотря на рост ключевой ставки, динамика кредитования юрлиц оставалась положительной.«Кредитный портфель бизнеса ЮФО за год (с 01.06.2023 по 01.06.2024) увеличился на 18%», — сообщают в Южном ГУ ЦБ. Основной вклад в прирост, по данным регулятора, внесли предприятия Краснодарского края. Доля Кубани в корпоративном секторе округа достигла 62% (+2 п.п. по сравнению с 01.06.2023).

За год бизнес края нарастил свои обязательства перед банками на 22% (+433,5 млрд руб.). Юридические лица и ИП таких крупных регионов ЮФО как Ростовская и Волгоградская области также увеличили свои кредитные портфели (на 1%/+10,8 млрд руб. и 30%/+62,2 млрд руб. соответственно). Наиболее заметно выросло кредитование в республиках Адыгея и Калмыкия – в 1,7 раза и 2,4 раза (+14,3 млрд руб. и +7,2 млрд руб., см. график 1).

Поделиться

Общая динамика роста кредитного портфеля бизнеса ЮФО. // График: «Эксперт Юг»

Кредитный портфель крупного бизнеса ЮФО за год вырос на 2,4% (+70,3 млрд руб.). Во всех регионах округа отмечена положительная динамика, кроме Ростовской области. Обязательства донских предприятий в этом сегменте за год снизились почти на 7% (-36,7 млрд руб.).

«Такая динамика связана прежде всего с сокращением спроса на заемные средства со стороны крупных компаний обрабатывающей промышленности и торговли. В условиях опережающего роста финансовых результатов бизнеса (в том числе за счет поступления экспортной выручки) и удорожания заемного финансирования предприятия региона выполняли прежние обязательства и менее активно привлекали новые кредиты», — поясняют аналитики Южного управления Центробанка.

В секторе МСП за тот же период темпы роста кредитного портфеля более впечатляющие: за год — в 1,5 раза (+535,4 млрд руб.). В Краснодарском крае – более, чем в 1,6 раза (+383,3 млрд руб.), Ростовской области – на 20% (+47,5 млрд руб.), Волгоградской области – на четверть (+20,5 млрд руб.), в Республике Адыгея почти в 2 раза (+13,9 млрд руб.), а в Республике Калмыкия – более, чем в 2,5 раза (+7,2 млрд руб.). В ЦБ отмечают, что положительная динамика обеспечивалась во многом действием льготных госпрограмм.

«Наиболее востребованы у малого и среднего бизнеса программы льготного кредитования. При этом 70% получателей кредитной поддержки - микро и малые предприятия. Основные статьи расходования полученных кредитов — решение инвестиционных задач предприятий и пополнение оборотных средств», — комментирует заместитель Председателя Правительства РФ Александр Новак.

Кредитную активность бизнеса, и в частности — МСП, отмечают и представители ведущих государственных и коммерческих банков на Юге России.

«За первое полугодие 2024 года объем кредитов, выданных субъектам МСП в Южном федеральном округе, вырос на 191% по сравнению с аналогичным периодом прошлого года и составил более 17 млрд рублей, объемы кредитования крупного бизнеса составили более 120 млрд руб. Наибольший рост кредитного портфеля продемонстрировали Ростовская область, в которой кредитный портфель МСП увеличился более чем в 3 раза, и Республика Адыгея (рост свыше 130% по сравнению с первым полугодием 2023 года)», — комментируют в «Россельхозбанке».

«Что касается бизнеса Росбанка на юге страны, в данном случае речь пойдет о территории от Волгограда до Сочи, которая включает в себя Южный и Северо-Кавказский федеральные округа. Кредитно-документарный портфель Росбанка на указанной территории в первом полугодии 2024 г. продемонстрировал рост порядка 27% по сравнению с аналогичным периодом прошлого года, при этом в сегменте среднего бизнеса мы выросли почти на 70%, — рассказывает Сергей Штоль, директор по работе с корпоративными клиентами Росбанка в Южном регионе. — Традиционно наиболее активными регионами ЮФО были и остаются Краснодарский край и Ростовская область».

Председатель Правления банка «Кубань Кредит» Александр Калинич отмечает, что банк активно развивает отношения с крупным бизнесом. «По итогам 7 месяцев кредитный портфель Банка увеличился на 19% и составил 84,9 млрд руб. В прошлом году за аналогичный период наблюдался более скромный рост – 6%. При этом относительно 1 августа 2023 г. прирост портфеля составил 28%. Кредиты МСП на 1 августа 2024 года составили 62% в кредитном портфеле и превысили отметку в 52 млрд руб. На аналогичную дату прошлого года кредитный портфель МСП составлял 46,5 млрд. руб. и занимал 70% в общем объеме ссуд», — приводит данные собеседник «Эксперта Юг».

«Динамика кредитования бизнеса по итогам первого полугодия 2024 г. оценивается как стабильная и находится на уровне аналогичного периода прошлого года, — сообщает Андрей Конев, заместитель начальника управления по работе с корпоративными клиентами банка «Центр-инвест». — Кредитный портфель юридических лиц на 1.07.2024 г. составил 43,6 млрд рублей, что превышает аналогичный показатель 1.07.2023 г. на 2,5 млрд рублей или 6%».

Ситуация на юге России отражает и общероссийские тенденции. Уже результаты первого квартала дали основания ЦБ улучшить прогноз по инвестиционной активности бизнеса до конца года. «Учитывая вышедшую статистику по ВВП и оперативные данные, Банк России прогнозирует более высокую инвестиционную активность в 2024 году, чем предполагалось в апреле. Инвестиционная активность поддерживается позитивными бизнес-настроениями, продолжающимся ростом прибыли компаний, высокими темпами роста кредитования и государственным стимулированием», — резюмируют аналитики ЦБ.

Реальный сектор укрепляет позиции

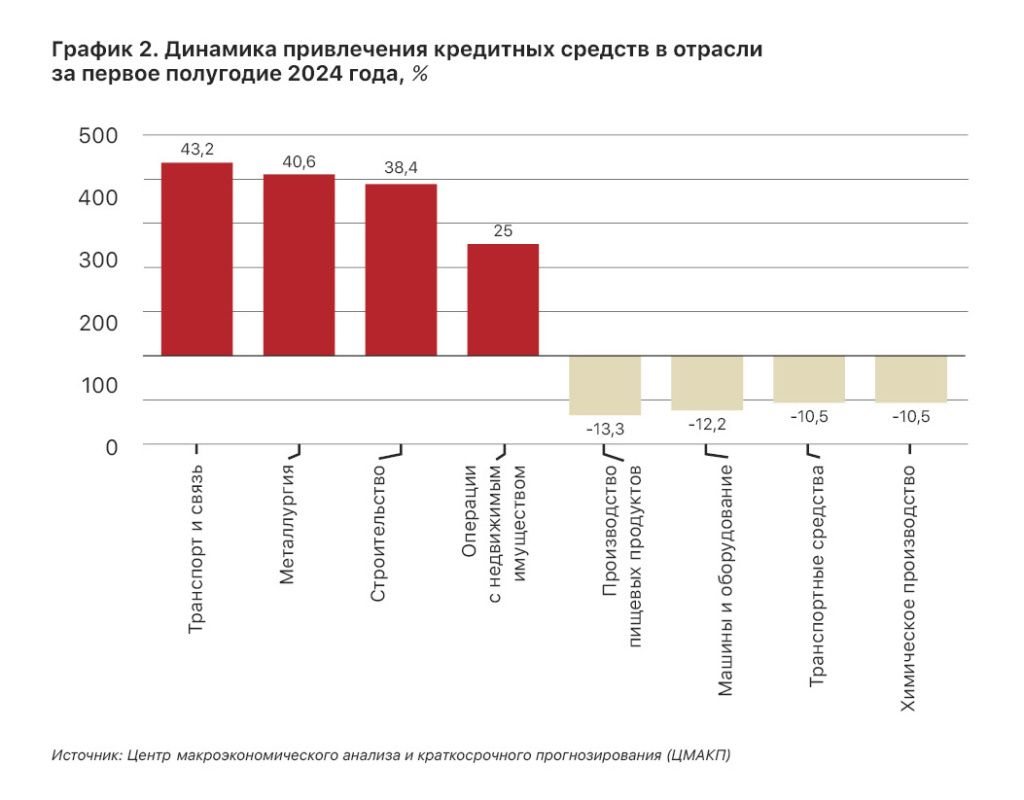

Эксперты Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП) в исследовании «О текущей ситуации в корпоративном и розничном кредитовании в первом полугодии 2024 г.» среди лидеров по темпам привлечения кредитных средств называют транспорт и связь (плюс 43.2%, по отношению к аналогичному периоду предыдущего года), металлургия (40.6%, соответственно), строительство (38.4%) и операции с недвижимым имуществом (25%). Отчетливое замедление кредитования аналитики наблюдают в производстве пищевых продуктов (-13.3%), машин и оборудования (-12.2%), транспортных средств (-10.5%), химическом производстве (-10.5%, см. график 2).

Поделиться

Динамика привлечения кредитных средств в отрасли. // График: «Эксперт Юг»

Согласно майскому исследованию аналитиков «Делобанка», 41% российских предпринимателей, которые уже взяли или планируют взять кредит в 2024 году, намерены пополнить оборотные средства, а 40% – приобрести транспорт или оборудование. Почти столько же направят деньги на финансирование текущей деятельности компании.

В число наиболее распространенных целей кредитования также вошли запуск нового проекта в рамках текущего бизнеса (35%), покрытие кассовых разрывов (26%), ремонт и модернизация транспорта и оборудования (22%).

Юг России в целом поддерживает общероссийские тенденции, но имеет свою специфику (развитые аграрный и туристический сектора). По данным Сбербанка, на юге лидируют предприниматели, занимающиеся торговлей, сельским хозяйством, промышленностью, а также работающие в сфере услуг.

«В разрезе отраслей наибольшие объемы кредитов были выданы сельскохозяйственным предприятиям (31,5 млрд руб.), а также бизнесу в пищевой и перерабатывающей промышленности (24,1 млрд руб.), — подтверждают в РСХБ. — В разрезе целей кредитования основные выдачи кредитов пришлись на пополнение оборотных средств/финансирование сезонных работ (84% от объема выдач, более 116 млрд рублей), на строительство/реконструкцию комплексов АПК (овощехранилищ, тепличных комплексов и др.) (8,5%, около 12 млрд руб.)».

Кредитную активность предприятий АПК эксперты объясняют динамикой развития отрасли в последние годы, необходимостью импортозамещения во многих сферах (овощеводство, семеноводство и др.) и государственной поддержкой кредитования сельского хозяйства.

«Отраслевая структура кредитного портфеля по большей части обусловлена отраслевой спецификой региона присутствия, — согласен Андрей Конев. — Традиционно в кредитном портфеле банка преобладает сельскохозяйственная отрасль с долей 49%, затем следует сфера торговли — 18%, производство и промышленность — 11% и прочие отрасли. Востребованность кредитных программ с господдержкой среди бизнеса оценивается как высокая, ввиду более выгодных условий по ставке в сравнении с коммерческими условиями. Например, в нашем портфеле доля кредитов с господдержкой предприятиям АПК остается стабильно высокой и составляет порядка 80% от общего объема кредитования сельскохозяйственной отрасли. Кроме того льготные кредиты привлекают производственные компании».

Сергей Штоль отмечает рост взаимного интереса банков и предприятий, связанных со строительным бизнесом и производством: «Южные регионы включают многогранную структуру отраслей, начиная от рекреационного кластера в Сочи и заканчивая промышленным и высокотехнологичным производством в Волгоградской, Ростовской областях, а также Ставропольском крае. Мы также начали поддерживать жилищное строительство. Сейчас мы готовы обеспечивать застройщикам проектное финансирование и планируем стать одним из тех четырех-пяти основных банков на юге страны, которые работают с этой отраслью».

Андрей Конев подчеркивает, что южный бизнес (в особенности, предприятия сферы АПК), настроен работать на перспективу и готов инвестировать в развитие: «В разрезе соотношения инвестиционных и оборотных целей в целом по портфелю юридических лиц преобладает инвест цель - 55,5%, оборотные цели - 44,5%. Мы финансируем проекты повышения энергоэффективности, закупку новой техники и оборудования, строительство и расширение производственных площадок и многое другое».

Александр Калинич сообщает, что в 2024 году банк «Кубань Кредит» начал финансирование крупных инвестиционных проектов в области агробизнеса в Краснодарском крае, Ростовской области, Ставропольском крае, Республике Карачаево-Черкессия, крупные аграрии привлечены и на краткосрочное кредитование. Более половины (56%) инвестиционных кредитов банка выдано предприятиям из сектора АПК. Вторая позиция (16%) — у транспорта, далее следуют торговля с результатом в 5% и, в силу специфики Краснодарского края, как одного из предпочтительных мест отдыха, — гостинично-ресторанный бизнес —5%. 3% портфеля приходится на производство и 13% — на прочие отрасли.

Андрей Конев подчеркивает, что заемщики, на фоне роста величины кредитных ставок, стали «более "аккуратно" пользоваться заемными средствами, стараясь свободные средства направлять в погашение кредитных линий, это видно по остаткам неиспользованных лимитов по кредитным продуктам с возобновляемым лимитом, этот показатель увеличился на 29% по сравнению с аналогичным периодом прошлого года».

Снижение доли кредитов на рефинансирование прошлых долгов отмечают и в банке «Кубань Кредит». «Из заключенных с начала года 776 договоров 63% (по количеству заключенных договоров) приходится именно на оборотные кредиты, 23% - ссуды на приобретение транспорта, техники и оборудования, 6% - на покупку недвижимости. Доля и объем кредитов на рефинансирование ежегодно снижается (менее 2%)», — комментирует Александр Калинич.

Последствия повышения ключевой ставки

Анализируя результаты первого полугодия текущего года в сфере кредитной активности бизнеса, аналитики отмечали, что повышение ключевой ставки до 16% хоть и замедлило темпы кредитования, по сравнению с динамикой 2023 года, но не изменило вектор. Бизнес смог адаптироваться к более жестким «правилам игры». Однако в конце июля ЦБ снова повысил ключевую ставку, теперь она составляет 18%.Первый заместитель правления ВТБ Дмитрий Пьянов считает, что кредитный спрос на «структурную перестройку экономики очень высок, и высокая ключевая ставка его не охлаждает». Аналитики ПСБ ожидают даже ожидают даже некоторого роста темпов кредитования в сегменте крупного бизнеса «за счет расширения для действующих клиентов возможностей финансовой поддержки и привлечения клиентов из новых отраслевых ниш».

«С одной стороны, на развитие бизнеса оказывают влияние рост стоимости кредитов и налоговой нагрузки, макроэкономическая ситуация, в том числе ограничения, связанные с международными валютными переводами, — комментирует Сергей Штоль. — При этом есть и обратная сторона медали: в ситуации ухода с рынка значительной части зарубежных производителей и торговых компаний, основной тренд, который я хочу выделить — это импортозамещение. Наибольший рост сегодня наблюдается у тех предприятий, которые смогли занять место выбывших с рынка иностранных игроков. Активно развиваются компании, которые занимаются производством, переработкой пищевой промышленности, сельским хозяйством, торговлей на экспорт и рядом других задач. Причем, этот тренд стабилен на протяжении последних двух лет. В некоторых отраслях мы видим рост производства на 30-50%. Это не может не радовать и не удивлять в таких неоднозначных экономических реалиях. Конечно, с ростом объемов бизнеса растёт и кредитная активность компаний».

Глеб Беляков, эксперт консалтинговой группы «Полилог» поясняет, что ключевая ставка в наибольшей степени повлияла на компании, которые имеют меньше возможностей получить льготное кредитование. А последствия повышения ее до 18% экономике еще предстоит оценить.

«Лаг реакции экономики на повышение ключевой ставки составляет до 3-6 кварталов — и мы, вероятно, еще увидим реакцию других отраслей на КС в 18%. С другой стороны, в решении взять кредит куда важнее не номинальная, а ожидаемая реальная процентная ставка. Ценовые ожидания предприятий в июле 2024-го остаются повышенными: в среднем по отраслям превышают 20%, в розничной торговле — и вовсе 40%. А потому ставка в 18% не кажется бизнесу запредельной. Экономика перегрета, доходы растут. Свою роль могут играть ожидания ужесточения денежно-кредитной политики — кредит станет дороже, занимать лучше здесь и сейчас. Ожидания могут оказаться самосбывающимся пророчеством, повлияв на решение Банка России о повышении КС до 19-20%», — рассуждает собеседник издания.

«Кредитование не основной, а дополнительный источник финансирования для бизнеса, — считают аналитики Южного ГУ ЦБ РФ. — Главным источником традиционно являются собственные средства предприятий, акционерный капитал, и реинвестированная прибыль. В прошлом году российские компании получили рекордный финансовый результат. По сравнению с 2022 годом прирост составил 35%. У предприятий ЮФО финансовый результат вырос сильнее – более, чем в 1,5 раза. Поэтому собственных средств для развития у бизнеса сейчас больше, чем раньше, и это существенно компенсирует эффекты от жесткой денежно-кредитной политики для привлечения дополнительного финансирования».

В Центробанке подчеркивают, что высокая ключевая ставка преимущественно влияет на ставки по коротким кредитам (на срок до года). Тогда как ставки в долгосрочном сегменте (кредитование на три–пять–десять лет) формируются на основании ожиданий будущей инфляции – именно их банки закладывают в ставки по длинным кредитам.

«То есть, для инвестиций и доступности долгосрочного финансирования важен не текущий уровень ключевой ставки, а средний уровень ставок в течение реализации инвестиционного проекта, и он вновь станет умеренным по мере снижения инфляции. Согласно прогнозу Банка России, с учетом проводимой Банком России денежно-кредитной политики годовая инфляция снизится до 4-4,5% в 2025 году и будет находиться вблизи 4% в дальнейшем», — пояснили “Эксперту Юг” в ЮГУ ЦБ РФ.

Представители банков видят у своих заемщиков большой адаптационный потенциал и готовы поддерживать его, но при этом признают, что рост ключевой ставки во втором полугодии замедляет кредитную активность бизнеса, тогда как перспективы ее снижения могут дать дополнительный стимул развитию рынка кредитования юрлиц.

«На наш взгляд к основным факторам, влияющим на кредитную активность бизнеса в настоящее время, относится уровень ключевой ставки ЦБ РФ и доступ к программам льготного кредитования с господдержкой, — резюмирует Андрей Конев. — Мы живем в экономике трансформаций, в быстро меняющихся условиях, но как только бизнес, независимо от отрасли, нашел новые более эффективные подходы и решения, нашел свои рынки, ниши, оценил свои преимущества и возможности на этих рынках, разработал стратегию преодоления вызовов - нет препятствий для развития в т.ч. путем привлечения инвестиций. Многие наши клиенты уже адаптировались к новым условиям, но часть клиентов заняли выжидательную позицию, заявили о приостановке инвестпланов при текущем уровне ставок кредитования. Поэтому снижение уровня ключевой ставки в перспективе, продолжение программ господдержки кредитования отдельных отраслей экономики должно положительно сказаться на темпах роста кредитования бизнеса».